هیات بدوی مالیاتی یکی از ارکان نظام مالیاتی ایران است که نقش مهمی در رسیدگی به اختلافات مالیاتی میان مودیان و سازمان امور مالیاتی ایفا می کند. این نهاد با هدف تضمین اجرای عادلانه قوانین مالیاتی و حفظ حقوق مودیان تشکیل شده و در دو سطح بدوی و تجدیدنظر فعالیت می کند.

در این مقاله از سری مقالات شرکت حسابداری رایان محاسبان، به بررسی جامع تعریف، وظایف، فرایندهای قانونی، و نحوه اعتراض مالیاتی به آرای هیات بدوی مالیاتی می پردازیم. همچنین، با توجه به به روزرسانی های قانونی سال 1404، اطلاعات جدیدی در مورد اصلاحات اخیر در قانون مالیات های مستقیم و آیین نامه های اجرایی مرتبط ارائه خواهیم داد.

این مقاله با هدف ارائه دیدگاهی عمیق تر به مودیان، حسابداران، و فعالان حوزه مالی تدوین شده است. ما نقش این هیات در تقویت حاکمیت مالی، ترویج شفافیت، و حمایت از توسعه اقتصادی را تحلیل می کنیم و تجربیات بین المللی در بهبود عملکرد این نهاد را مرور خواهیم کرد. از شما دعوت می کنیم تا پایان همراه ما باشید تا با جزئیات بیشتری از این نهاد مهم آشنا شوید.

تعریف هیات بدوی مالیاتی

هیات بدوی مالیاتی (Tax Authority) نهادی تخصصی زیر نظر سازمان امور مالیاتی کشور است که بر اساس ماده 244 قانون مالیات های مستقیم (مصوب 1366 و اصلاحات بعدی، به ویژه اصلاحیه 1404) وظیفه رسیدگی به اعتراضات مودیان نسبت به برگه های تشخیص مالیات را بر عهده دارد.

این هیات بخشی از سیستم حل اختلاف مالیاتی ایران است که با هدف ایجاد توازن میان حقوق مودیان و منافع دولت عمل می کند. برخلاف سازمان امور مالیاتی که مسئولیت کلی جمع آوری مالیات را دارد، هیات بدوی مالیاتی به طور خاص بر حل اختلافات متمرکز است.

در سال 1404، با اصلاح آیین نامه اجرایی ماده 244، ترکیب اعضای هیات بدوی مالیاتی شفاف تر شده و شامل سه عضو است:

- نماینده سازمان امور مالیاتی کشور، که دانش تخصصی در امور مالیاتی دارد.

- قاضی شاغل یا بازنشسته، که تضمین کننده رعایت اصول قضایی در رسیدگی است.

- نماینده تشکل های صنفی یا اتاق بازرگانی، که دیدگاه بخش خصوصی را نمایندگی می کند.

این ترکیب به منظور افزایش بی طرفی و تخصص در تصمیم گیری ها طراحی شده است. همچنین، در اصلاحات سال 1404، الزام به استفاده از سامانه های الکترونیکی برای ثبت اعتراضات و تبادل اسناد معرفی شده که فرایند رسیدگی را تسریع و شفاف تر کرده است.

وظایف هیات بدوی مالیاتی

هیات بدوی مالیاتی وظایف متعددی دارد که همگی در راستای اجرای عدالت مالیاتی و حمایت از حقوق مودیان و دولت تعریف شده اند. در ادامه، وظایف این هیات با جزئیات و بر اساس آخرین مقررات سال 1404 تشریح شده است:

رسیدگی به اعتراضات مودیان

مهم ترین وظیفه هیات بدوی مالیاتی، بررسی اعتراضات مودیان به برگه های تشخیص مالیات است. این برگه ها توسط اداره امور مالیاتی صادر می شوند و ممکن است شامل مالیات بر درآمد، ارزش افزوده، یا سایر عوارض باشند. بر اساس ماده 238 قانون مالیات های مستقیم، مودی می تواند ظرف 30 روز از تاریخ ابلاغ برگ تشخیص، اعتراض خود را ثبت کند. هیات بدوی مالیاتی موظف است با بررسی اسناد، مدارک، و دفاعیات مودی، رای عادلانه ای صادر کند.

توصیه میشود برای اعتراض به این برگه از موسسه مالیاتی ما کمک بگیرید.

اجرای دقیق قوانین مالیاتی

هیات بدوی مالیاتی موظف است قوانین مالیاتی، از جمله قانون مالیات های مستقیم و آیین نامه های اجرایی آن، را به دقت اجرا کند. در سال 1404، با معرفی سامانه یکپارچه رسیدگی مالیاتی، این هیات مکلف شده تا تمام مستندات را به صورت الکترونیکی بررسی کند، که این امر احتمال خطای انسانی را کاهش داده است.

ارائه مشاوره و اطلاع رسانی

هیات بدوی در کنار رسیدگی به پرونده ها، نقش آموزشی نیز دارد. این شامل ارائه توضیحات به مودیان در مورد فرایند اعتراض، حقوق قانونی آن ها، و نحوه تهیه لایحه دفاعیه است. در سال 1404، سازمان امور مالیاتی دوره های آموزشی آنلاین برای مودیان و نمایندگان آن ها راه اندازی کرده که توسط اعضای هیات بدوی مالیاتی پشتیبانی می شود.

ترویج شفافیت و همکاری

هیات بدوی با انتشار آرای خود (به صورت ناشناس) و همکاری با نهادهای بین المللی مانند OECD، به شفافیت نظام مالیاتی کمک می کند. در سال 1404، این هیات موظف شده تا گزارش های سالانه ای از عملکرد خود منتشر کند که شامل آمار پرونده های رسیدگی شده و نرخ پذیرش اعتراضات است.

پیشنهاد اصلاح قوانین

هیات بدوی می تواند با شناسایی چالش های اجرایی قوانین مالیاتی، پیشنهادهایی برای اصلاح این قوانین به سازمان امور مالیاتی ارائه دهد. در اصلاحات سال اخیر، این نقش تقویت شده و کمیته ای ویژه برای بررسی پیشنهادات هیات ها تشکیل شده است.

هماهنگی با سایر نهادها

هیات بدوی مالیاتی با نهادهایی مانند قوه قضاییه، بانک ها، و اتاق بازرگانی هماهنگی می کند تا اطلاعات مالی مودیان به صورت یکپارچه بررسی شود. این هماهنگی در سال جاری با استفاده از سامانه های دیجیتال بهبود یافته است.

مراحل اعتراض در هیات بدوی مالیاتی

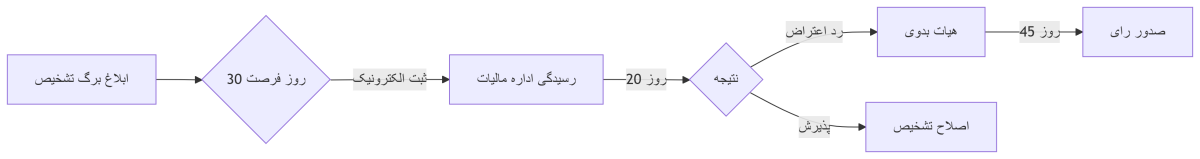

اعتراض به برگ تشخیص مالیات یکی از حقوق بنیادین مودیان است که در مواد 238 و 244 قانون مالیات های مستقیم پیش بینی شده است. اخیراً فرایند اعتراض با معرفی سامانه الکترونیکی اعتراضات ساده تر و شفاف تر شده است. مراحل اعتراض به شرح زیر است:

مرحله اول: ثبت اعتراض مودی

مودی باید ظرف 30 روز از تاریخ ابلاغ برگ تشخیص، اعتراض خود را به صورت کتبی و از طریق سامانه الکترونیکی سازمان امور مالیاتی (my.tax.gov.ir) ثبت کند. اعتراض باید شامل دلایل، مستندات (مانند فاکتورها، قراردادها، و اظهارنامه های مالیاتی)، و لایحه دفاعیه باشد. در سال 1404، امکان آپلود مستقیم اسناد در سامانه فراهم شده است.

مرحله دوم: بررسی اولیه توسط اداره امور مالیاتی

اداره امور مالیاتی موظف است ظرف 30 روز اعتراض مودی را بررسی کند. اگر اعتراض پذیرفته شود، برگ تشخیص اصلاح می شود؛ در غیر این صورت، پرونده به هیات بدوی مالیاتی ارجاع می گردد. در سال 1404، این مهلت به 20 روز کاهش یافته تا فرایند تسریع شود.

مرحله سوم: رسیدگی در هیات بدوی

هیات بدوی مالیاتی، متشکل از سه عضو، ظرف 45 روز به پرونده رسیدگی می کند. جلسات رسیدگی ممکن است به صورت حضوری یا مجازی (از طریق سامانه ویدئوکنفرانس معرفی شده در سال 1404) برگزار شوند. مودی یا نماینده قانونی او می توانند در جلسه حضور یابند و دفاعیات خود را ارائه کنند.

مرحله چهارم: ابلاغ رای

رای هیات بدوی مالیاتی از طریق سامانه الکترونیکی به مودی و اداره امور مالیاتی ابلاغ می شود. مودی در صورت اعتراض به رای، می تواند ظرف 20 روز به هیات تجدیدنظر مالیاتی اعتراض کند. در سال 1404، امکان دریافت اعلان ابلاغ از طریق پیامک و ایمیل نیز فراهم شده است.

ماده 244 و ساختار هیات بدوی

ماده 244 قانون مالیات های مستقیم، هیات بدوی را به عنوان مرجع اصلی رسیدگی به اعتراضات مودیان معرفی کرده است. این ماده در سال 1404 اصلاح شده و جزئیات بیشتری در مورد ترکیب و صلاحیت های هیات ارائه داده است. هیات بدوی مالیاتی به اعتراضات زیر رسیدگی می کند:

- برگ تشخیص مالیات

- برگ مطالبه مالیات

- برگ قطعی مالیات

- ترکیبی از برگ های تشخیص، مطالبه، و قطعی

ترکیب سه نفره هیات (نماینده سازمان، قاضی، نماینده تشکل ها) تضمین کننده بی طرفی و تخصص است. در سال 1404، الزام به برگزاری حداقل 80% جلسات به صورت الکترونیکی اضافه شده تا دسترسی مودیان در مناطق دورافتاده بهبود یابد.

قرارهای صادره توسط هیات بدوی مالیاتی

در فرآیند رسیدگی به اختلافات مالیاتی، هیأت های حل اختلاف بسته به نوع پرونده و نتایج بررسی خود، اقدام به صدور انواع “قرار” می نمایند. این قرارها دارای آثار حقوقی مشخصی هستند و تعیین کننده وضعیت نهایی بدهی یا طلب مالیاتی مودی می باشند. در ادامه، به معرفی و تشریح مهم ترین انواع قرارهای مالیاتی پرداخته شده است:

- قرار رد اعتراض: اگر اعتراض مودی وارد نباشد، رای اداره امور مالیاتی قطعی می شود.

- قرار قبول اعتراض: در صورت پذیرش اعتراض، رای جدیدی صادر می شود که ممکن است مالیات را کاهش دهد.

- قرار ابطال برگ تشخیص مالیات: در صورت نقص قانونی یا محاسباتی، برگ تشخیص ابطال می شود.

- قرار ابطال برگ مطالبه مالیات: اگر برگ مطالبه مبتنی بر برگ تشخیص ابطال شده باشد، ابطال می شود.

- قرار ابطال برگ قطعی مالیات: اگر برگ قطعی مبتنی بر برگ تشخیص ابطال شده باشد، ابطال می گردد.

- قرار ابطال برگ تشخیص، مطالبه، و قطعی مالیات: در صورت نقص کلی، همه برگ ها ابطال می شوند.

قرار رد اعتراض

در صورتی که مودی نسبت به برگ تشخیص یا برگ قطعی مالیات اعتراض کند اما هیأت حل اختلاف دلایل ارائه شده را موجه تشخیص ندهد، “قرار رد اعتراض” صادر می شود. در این حالت، رأی اولیه اداره امور مالیاتی تأیید و قطعی تلقی شده و پرونده مختومه می گردد. با صدور این قرار، مودی موظف به پرداخت مالیات تعیین شده خواهد بود. این تصمیم معمولاً زمانی اتخاذ می شود که اعتراض فاقد دلایل قانونی و مستند باشد.

قرار قبول اعتراض

هنگامی که هیأت حل اختلاف دلایل اعتراض مودی را وارد بداند، رأی پیشین را نقض و با صدور “قرار قبول اعتراض”، رأی جدیدی صادر می نماید. این رأی ممکن است منجر به کاهش مبلغ مالیات یا تغییر در نحوه محاسبه آن شود. رأی جدید جایگزین رأی پیشین می شود و مبنای قانونی پرداخت مالیات قرار می گیرد. این قرار در راستای حمایت از حقوق مودیانی صادر می شود که مدارک و مستندات متقن ارائه کرده اند.

قرار ابطال برگ تشخیص مالیات

در مواردی که برگ تشخیص مالیات حاوی اشتباهات محاسباتی، قانونی یا شکلی باشد، هیأت حل اختلاف می تواند آن را باطل اعلام کند. ابطال برگ تشخیص به این معناست که از نظر قانونی، دیگر هیچ تعهد مالیاتی بر اساس آن وجود ندارد. این قرار بیشتر زمانی صادر می شود که اساس و مبنای تشخیص مالیات فاقد وجاهت قانونی باشد و نیاز به رسیدگی مجدد وجود داشته باشد.

قرار ابطال برگ مطالبه مالیات

اگر برگ مطالبه مالیات بر پایه برگی از برگ های قبلی (مانند برگ تشخیص) صادر شده باشد و آن برگ باطل شود، هیأت می تواند برگ مطالبه را نیز باطل کند. در این حالت، چون مبنای قانونی مطالبه از بین رفته، ادامه پیگیری آن منتفی خواهد بود. ابطال این برگ اغلب تابع ابطال برگ تشخیص یا رأی مبنای آن است و به عنوان یک اقدام تبعی شناخته می شود.

قرار ابطال برگ قطعی مالیات

در صورتی که برگ قطعی مالیات بر پایه برگ تشخیص یا برگ مطالبه ای صادر شده باشد که در فرآیند رسیدگی ابطال شده اند، امکان ابطال برگ قطعی نیز وجود دارد. این قرار با هدف رفع آثار حقوقی یک تصمیم اشتباه یا غیرقانونی قبلی اتخاذ می شود. پس از صدور این قرار، مودی دیگر موظف به پرداخت مالیات قطعی شده نخواهد بود. این نوع ابطال در راستای حفظ عدالت مالیاتی و حقوق مودیان انجام می شود.

قرار ابطال برگ تشخیص، مطالبه و قطعی مالیات

در مواردی که ایراد واردشده به فرآیند مالیاتی اساسی و کلی باشد، ممکن است هیأت حل اختلاف هر سه برگ: تشخیص، مطالبه و قطعی را هم زمان باطل اعلام کند. این تصمیم معمولاً در شرایطی اتخاذ می شود که فرآیند رسیدگی یا مستندات مالیاتی به طور کامل فاقد اعتبار قانونی باشند. چنین قراری به معنای بی اعتباری کل مسیر مطالبه مالیات از مودی تلقی می شود.

تغییرات مهم در فرآیند صدور قرارهای مالیاتی از سال ۱۴۰۴

از ابتدای سال ۱۴۰۴، برابر با اصلاحات صورت گرفته در رویه های دادرسی مالیاتی، تمامی هیأت های حل اختلاف مالیاتی موظف به ذکر صریح، مستند و کامل دلایل صدور هر یک از قرارها در متن رأی هستند. این الزام با هدف ارتقاء شفافیت، جلوگیری از اعمال سلیقه فردی، و فراهم سازی زمینه مناسب برای اعتراض مؤثر مودیان در مراجع بالاتر، اعمال شده است. بر این اساس، از این پس کلیه آراء باید نه تنها حاوی نتیجه، بلکه شامل استدلال حقوقی و تحلیل مستند از وضعیت پرونده باشند.

آرای صادره در هیات بدوی مالیاتی

آراء هیات حل اختلاف مالیاتی بدوی، آراء غیرقطعی هستند که توسط هیات حل اختلاف مالیاتی بدوی در جریان رسیدگی به اعتراض مودیان مالیاتی صادر میشوند. آراء هیات حل اختلاف مالیاتی بدوی به شرح زیر هستند:

- رای موافق با مودی: کاهش مالیات بر اساس مستندات ارائه شده.

- رای موافق با اداره امور مالیاتی: حفظ مالیات تعیین شده در برگ تشخیص.

- رای اصلاحی: اصلاح برگ تشخیص به دلیل اشتباهات محاسباتی یا قانونی.

رای موافق با مودی

هنگامی که هیات حل اختلاف مالیاتی بدوی اعتراض مودی را وارد بداند، رای موافق با او را صادر میکند که در این حالت میزان مالیات مودی به میزانی که هیات حل اختلاف مالیاتی بدوی تعیین میکند، کاهش مییابد.

رای موافق با اداره امور مالیاتی

در صورتی که هیات حل اختلاف مالیاتی بدوی اعتراض مودی را وارد نداند، رای موافق با اداره امور مالیاتی را صادر میکند که در این صورت میزان مالیات مودی مطابق با میزانی که در برگ تشخیص مالیات تعیین شده، باقی میماند.

رای اصلاحی

چنانچه هیات حل اختلاف مالیاتی بدوی تشخیص دهد که برگ تشخیص مالیات به دلایلی ازجمله اشتباه محاسباتی یا عدم رعایت مواعد قانونی، اصلاح نیاز دارد، رای اصلاحی صادر میکند و در این شرایط میزان مالیات مودی به میزانی که هیات حل اختلاف مالیاتی بدوی اصلاح نماید تغییر میکند.

در سال جاری ، امکان درخواست بازنگری رای در صورت ارائه مدارک جدید (ظرف 15 روز) به فرایند اضافه شده است.

دعوی مالیاتی چیست؟

مودیان در صورت اعتراض به نحوه محاسبه مالیات یا صدور برگ تشخیص می توانند طبق مقررات قانونی، اعتراض خود را از راه های مختلف مطرح کنند:

اعتراض به برگ تشخیص مالیاتی: پس از صدور برگ تشخیص از سوی اداره امور مالیاتی، مودی می تواند ظرف مهلت قانونی (معمولاً 30 روز از تاریخ ابلاغ)، اعتراض خود را به اداره مذکور اعلام نماید. در این مرحله، موضوع در هیات حل اختلاف بدوی بررسی می شود.

اعتراض به رای هیات بدوی در هیات تجدیدنظر: اگر مودی به رأی صادره از سوی هیات بدوی معترض باشد، می تواند اعتراض خود را به هیات تجدیدنظر مالیاتی ارجاع دهد. این مرحله فرصتی دیگر برای دفاع از حقوق مودی است و نقش مهمی در حل دعاوی مالیاتی دارد.

طرح دعوی در دیوان عدالت اداری: در صورت عدم حصول نتیجه مطلوب در مراجع مالیاتی، مودی می تواند بر اساس ماده 10 قانون دیوان عدالت اداری، نسبت به تصمیمات قطعی مراجع مالیاتی (مانند رای هیات تجدیدنظر یا سایر آرای قطعی) در دیوان عدالت اداری طرح دعوی کند.

تحولات جدید در سال ۱۴۰۴

بر اساس به روزرسانی های انجام شده در سال 1404، فرآیند رسیدگی به دعاوی مالیاتی در دیوان عدالت اداری به صورت الکترونیکی قابل انجام است. این تحول باعث شده رسیدگی به شکایات سرعت بیشتری بگیرد و روند اداری برای مودیان ساده تر شود. اکنون مودیان می توانند بدون نیاز به مراجعه حضوری، شکایت مالیاتی خود را از طریق سامانه های الکترونیکی دیوان عدالت اداری ثبت و پیگیری کنند.

هیات بدوی مالیاتی؛ آخرین امید مودیان

هیات بدوی مالیاتی یکی از مهمترین حلقههای زنجیره دادرسی مالیاتی است که نقش مهمی در احقاق حقوق مودیان و جلوگیری از تضییع حقوق دولت ایفا میکند. این هیات با بررسی اعتراضات مودیان نسبت به برگههای تشخیص مالیات، به حل و فصل اختلافات مالیاتی کمک میکند و زمینه را برای اجرا عادلانه قوانین مالیاتی فراهم میآورد.

چنانچه به دیگر حوزههای مربوط به امور مالی و مالیاتی علاقهمندید، وبلاگ سایت شرکت حسابداری رایان محاسبان مرجع مطئمنی برای مطالعه بیشتر در این حوزهها شناخته میشود.

نمونه نامه اعتراض به رای هیات بدوی مالیاتی

در زیر نمونه نامه نامه اعتراض به رای هیات بدوی مالیاتی به همراه یک نسخه واقعی که چند دلیل در آن درج شده است را جهت بهره برداری درج کرده ایم:

دانلود نمونه لایحه اعتراض مالیاتی

بسمه تعالی

ریاست محترم هیات بدوی مالیاتی استان تهران

با سلام

احتراماً، اینجانب __________ به شماره ملی __________ در خصوص شرکت __________ به نشانی __________ ، به استناد ماده 243 قانون مالیاتهای مستقیم و در اعتراض به رای شماره __________ مورخ __________ صادره از هیات بدوی مالیاتی استان تهران، موارد ذیل را اعلام می دارم:

در رای مذکور، اداره مالیاتی شماره __________ به اشتباه __________ را به مبلغ __________ ریال تشخیص داده است. این در حالی است که }شرح دلایل اعتراض{

در این رای، هیات بدوی مالیاتی به مورد __________ و __________ توجه نکرده و این در حالی است که {شرح دلایل اعتراض} بنابراین، تقاضای رسیدگی مجدد و نقض رای را دارم.

مدارک و مستندات زیر به پیوست تقدیم می گردد:

- کپی اظهارنامه مالیاتی

- فاکتورها و قراردادهای مرتبط

- گزارش حسابرسی

در صورت لزوم، می توانید در متن نامه به موارد زیر نیز اشاره کنید:

- تقاضای ارجاع پرونده به هیات حل اختلاف مالیاتی دیگر

- تقاضای اخذ نظر کارشناس رسمی دادگستری

- تقاضای دعوت از نماینده اداره مالیاتی برای توضیح

برای انجام تمام این فرایندها می توانید یک وکیل مالیاتی خبره را در کنار خود داشته باشید، همین حالا با ما تماس بگیرید.

سوالات متداول هیات بدوی مالیاتی

صلاحیت هیات بدوی مالیاتی چیست؟

هیات بدوی صلاحیت رسیدگی به اعتراضات نسبت به برگه های تشخیص، مطالبه، و قطعی مالیات را دارد و در مورد صحت محاسبات و رعایت قوانین تصمیم گیری می کند.

مهلت رسیدگی به اعتراضات چقدر است؟

بر اساس آیین نامه اجرایی 1404، هیات بدوی باید ظرف 45 روز به اعتراض رسیدگی کند. در صورت تاخیر، مودی می تواند به هیات تجدیدنظر شکایت کند.

آیا رای هیات بدوی قطعی است؟

خیر، رای هیات بدوی غیرقطعی است و مودی می تواند ظرف 20 روز به هیات تجدیدنظر اعتراض کند.