گزارش حسابرسی یک سند رسمی است که توسط حسابرس مستقل پس از بررسی و ارزیابی وضعیت مالی یک شرکت، سازمان یا نهاد تهیه میشود. این گزارش معمولاً شامل نتایج حسابرسی صورتهای مالی و ارزیابیهای حسابرس در مورد صحت و دقت اطلاعات مالی است.

در این گزارش، حسابرس اعلام میکند که آیا صورتهای مالی شرکت مطابق با اصول حسابداری پذیرفتهشده و استانداردهای حسابداری معتبر تهیه شده است یا خیر. علاوه بر این، ممکن است نکات و مشکلاتی که در حین حسابرسی کشف شدهاند، در گزارش ذکر شود.

گزارش حسابرسی یکی از مهم ترین و اثرگذارترین اسناد مالی در هر کسب وکار محسوب می شود. این گزارش، نتیجه بررسی مستقل و حرفه ای صورت های مالی است و نقش مهمی در ایجاد شفافیت، اعتماد و اعتبار برای شرکت ها ایفا می کند. گزارش حسابرسی تنها یک الزام قانونی نیست، بلکه ابزاری راهبردی برای تصمیم گیری مدیران، سهامداران، سرمایه گذاران و حتی سازمان امور مالیاتی به شمار می رود.

این راهنمای جامع بر اساس بررسی عملی گزارشات حسابرسی شرکت های تولیدی، خدماتی و بازرگانی و تجربه مواجهه با گزارش حسابرسی مشروط، مردود و مقبول در پرونده های مالی و مالیاتی تدوین شده است. محتوای مقاله صرفاً تئوریک نیست و تلاش شده نکاتی مطرح شود که در عمل، مدیران و حسابداران هنگام تحلیل گزارش با آن روبه رو می شوند.

در این مقاله از رایان محاسبان، گزارش حسابرسی را به صورت جامع و کاربردی بررسی می کنیم؛ از تعریف دقیق و استانداردی آن گرفته تا انواع گزارش حسابرسی، بند های گزارش حسابرسی، گزارش حسابرسی مشروط، نمونه گزارش حسابرسی و این که گزارش حسابرسی شامل چه بخش هایی است. هدف این محتوا، ارائه مرجعی کامل و قابل استناد برای مدیران، حسابداران و فعالان اقتصادی است.

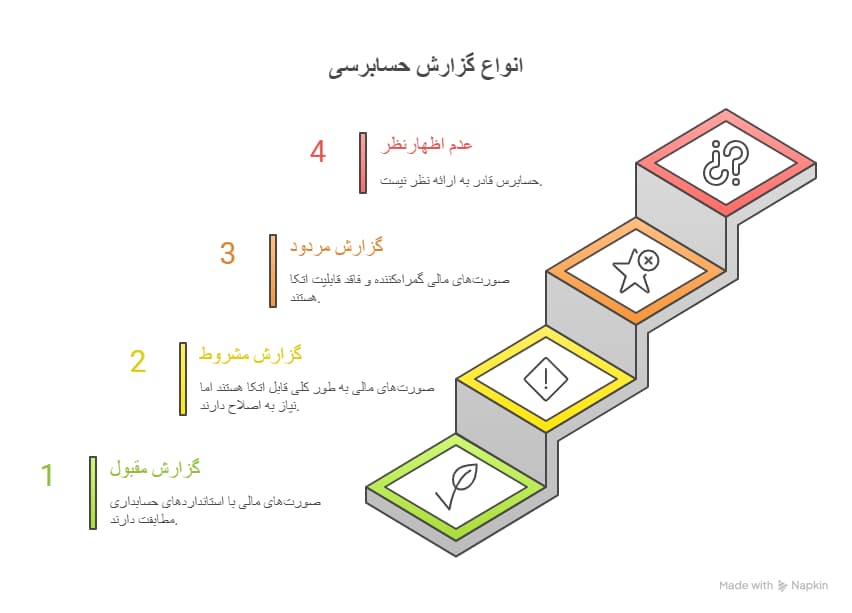

گزارش حسابرسی میتواند به یکی از انواع زیر ارائه شود:

1. گزارش حسابرسی با نظر تاییدی (مقبول یا Clean Opinion)

در این نوع گزارش، حسابرس اعلام میکند که صورتهای مالی شرکت بدون اشتباهات عمده و طبق اصول حسابداری استاندارد تهیه شدهاند. این گزارش نشاندهنده وضعیت مالی سالم سازمان است.

2. گزارش حسابرسی با نظر مشروط (Qualified Opinion)

در این گزارش، حسابرس اعلام میکند که صورتهای مالی بهطور کلی درست هستند، اما برخی محدودیتها یا مسائل خاص وجود دارند که مانع از ارائه یک نظر قطعی میشود. این مسائل میتواند شامل محدودیتهای دامنه حسابرسی یا شواهد ناقص باشد.

3. گزارش حسابرسی با نظر مردود (Adverse Opinion)

این نوع گزارش زمانی صادر میشود که حسابرس به این نتیجه برسد که صورتهای مالی بهطور جدی و اساسی مغایر با استانداردهای حسابداری هستند و نمیتوان به آنها اعتماد کرد. این گزارش نشاندهنده مشکلات مالی بزرگ و جدی است.

4. گزارش حسابرسی با عدم اظهارنظر (Disclaimer of Opinion)

در این نوع گزارش، حسابرس اعلام میکند که به دلیل نبود اطلاعات کافی یا محدودیتهای خاص، قادر به ارائه نظر قطعی در مورد صورتهای مالی نیست. این گزارش معمولاً زمانی صادر میشود که حسابرس نتواند بهطور کامل حسابرسی را انجام دهد.

هدف اصلی این گزارش، ارائه اطلاعات شفاف و قابل اعتماد به ذینفعان (از جمله سرمایهگذاران، مدیران و مقامات مالی) است تا آنها بتوانند تصمیمات مالی بهدرستی اتخاذ کنند.

گزارش حسابرسی چیست؟ (تعریف استاندارد و کاربردی)

گزارش حسابرسی، گزارشی رسمی است که توسط حسابرس مستقل تهیه می شود. گزارشهای حسابرسی بر اساس استانداردهای حسابرسی ایران از جمله استانداردهای شمارهٔ ۷۰۰، ۷۰۵ و ۷۱۰ تنظیم میشوند و در آن نظر حرفه ای حسابرس درباره منصفانه بودن حسابرسی صورت های مالی یک واحد تجاری اعلام می گردد. این نظر بر اساس استانداردهای حسابرسی و پس از بررسی شواهد، اسناد و اطلاعات مالی شرکت ارائه می شود.

برای تهیه گزارش حسابرسی مدیریت موظف به تهیه صورتهای مالی است و حسابرس مسئول اظهار نظر مستقل است؛

بر اساس استانداردهای حسابرسی، گزارش مشخص می کند که آیا صورت های مالی:

- طبق اصول و استانداردهای حسابداری تهیه شده اند یا خیر

- وضعیت مالی، عملکرد و جریان های نقدی شرکت را به درستی نشان می دهند یا نه

در واقع، گزارشات حسابرسی پلی میان اطلاعات مالی شرکت و اعتماد استفاده کنندگان از این اطلاعات هستند.

اهمیت گزارش حسابرسی در کسب وکارها

در فضای رقابتی امروز، اعتبار مالی یکی از مهم ترین دارایی های هر کسب وکار است. گزارش حسابرسی به شرکت ها کمک می کند تا:

- اعتماد سرمایه گذاران و سهامداران را جلب کنند

- ریسک های مالی و حسابداری را شناسایی و کنترل نمایند

- جایگاه شفاف تری در بازار و نزد نهادهای نظارتی داشته باشند

شرکت هایی که گزارشات حسابرسی منظم و شفاف دارند، معمولاً در دریافت تسهیلات بانکی، جذب سرمایه و تعامل با سازمان امور مالیاتی با چالش کمتری مواجه می شوند.

مطابق مادهٔ ۲۷۲ قانون مالیاتهای مستقیم، ارائه گزارش حسابرسی برای شرکتهای مشمول الزامی است و عدم ارائه یا تأخیر در آن مشمول جریمهٔ ۲۰٪ مالیات خواهد شد

نقش گزارش حسابرسی در تصمیم گیری های مالی

برای بسیاری از ذی نفعان، گزارش حسابرسی اولین و مهم ترین منبع ارزیابی وضعیت مالی شرکت است. سرمایه گذاران با بررسی انواع گزارش حسابرسی می توانند:

- میزان ریسک سرمایه گذاری را ارزیابی کنند

- از صحت سود و زیان اعلام شده اطمینان یابند

- تصمیم آگاهانه تری برای مشارکت یا خروج بگیرند

به ویژه زمانی که گزارش حسابرسی مشروط صادر می شود، توجه کاربران گزارش به بند های گزارش افزایش می یابد، زیرا این بندها حاوی نکات هشداردهنده و قابل تأمل هستند.

علاوه بر سرمایه گذاران، مدیران شرکت نیز از گزارشات حسابرسی برای بهبود تصمیمات راهبردی و اصلاح فرآیندهای مالی استفاده می کنند. بررسی دقیق بندهای گزارش حسابرسی به شناسایی نقاط ضعف سیستم های مالی و کنترل های داخلی کمک می کند. همچنین، تحلیل گزارش موجب افزایش شفافیت مالی و ایجاد اعتماد بیشتر میان سهامداران و نهادهای نظارتی می شود.

عواملی مانند نوع فعالیت شرکت، پیچیدگی صورتهای مالی، نوع مالکیت، قوانین و فشارهای خارجی بر گزارش حسابرسی تاثیر می گذارند.

تفاوت گزارش حسابرسی با گزارش حسابدار رسمی

یکی از ابهامات رایج میان مدیران، علاوه بر تفاوت حسابداری و حسابرسی ، تفاوت گزارش حسابرسی و گزارش حسابدار رسمی است. گزارش الزاماً توسط حسابرس مستقل و با رعایت استانداردهای حسابرسی صادر می شود و دارای اعتبار قانونی مشخصی است. در حالی که گزارش حسابدار رسمی ممکن است با اهداف مدیریتی، مالیاتی یا داخلی تهیه شود و الزاماً شامل اظهار نظر حسابرسی نباشد.

حسابرسان مستقل معمولاً خارج از شرکت فعالیت میکنند و گزارش بیطرفانه ارائه میدهند، در حالیکه حسابرسان داخلی کارکنان شرکت هستند و علاوه بر حسابرسی وظایف دیگری دارند.

این تفاوت باعث می شود این گزارش جایگاه بالاتری در تصمیم گیری های کلان و بررسی های قانونی داشته باشد.

| موضوع | گزارش حسابرسی | گزارش حسابدار رسمی |

| تهیه کننده | حسابرس مستقل | حسابدار رسمی یا داخلی |

| هدف | ارائه نظر حرفهای و قانونی درباره صورتهای مالی | اهداف مدیریتی، مالیاتی یا داخلی |

| اعتبار قانونی | بالا و معتبر در دادگاه و نهادهای نظارتی | محدود و اغلب داخلی |

| اظهار نظر درباره صورتهای مالی | بله، نظر حرفهای دارد | معمولاً خیر، ممکن است تحلیل داشته باشد |

| قابل اتکا برای ذینفعان | بسیار بالا | کمتر و محدودتر |

| کاربرد در تصمیمگیری | کلان، سرمایهگذاری، تسهیلات بانکی، مالیاتی | داخلی و مدیریتی، کمتر رسمی |

انواع گزارش حسابرسی

انواع گزارش حسابرسی بر اساس نظر نهایی حسابرس نسبت به صورتهای مالی طبقه بندی میشوند. شناخت دقیق این انواع برای مدیران و سهامداران اهمیت زیادی دارد، زیرا هر نوع گزارش پیامدها و برداشتهای متفاوتی به همراه دارد و میتواند بر تصمیمات سرمایهگذاری، درخواست وام بانکی یا تعامل با سازمانهای نظارتی تأثیر مستقیم داشته باشد. همچنین درک درست این انواع گزارشها به مدیران کمک میکند تا ریسکهای پنهان مالی شرکت را شناسایی کرده و اقدامات اصلاحی مناسب را به موقع انجام دهند.

گزارش مقبول

گزارش مقبول زمانی صادر میشود که حسابرس به این نتیجه برسد صورتهای مالی از تمام جنبههای بااهمیت، طبق استانداردهای حسابداری تهیه شدهاند. این نوع گزارش، مطلوبترین حالت در میان گزارشات حسابرسی است و بیشترین سطح اعتماد را ایجاد میکند.

برای مثال، یک شرکت تولیدی که تمامی حسابهای بانکی، موجودی انبار، حقوق و دستمزد کارکنان و درآمد فروش را بهصورت دقیق ثبت کرده و هیچ مغایرت با استانداردهای حسابداری نداشته باشد، معمولاً گزارش مقبول دریافت میکند. دریافت گزارش مقبول باعث میشود که سهامداران اطمینان پیدا کنند اطلاعات مالی شرکت قابل اتکا است و بانکها نیز راحتتر به آن شرکت تسهیلات مالی ارائه میدهند.

گزارش حسابرسی مشروط

گزارش حسابرسی مشروط زمانی صادر میشود که حسابرس با برخی ایرادات یا محدودیتهای بااهمیت اما غیر فراگیر مواجه باشد. در این نوع گزارش، حسابرس معمولاً در بندهای گزارش حسابرسی توضیح میدهد که مشکل در چه بخشی وجود دارد. این گزارش نشان میدهد که صورتهای مالی به طور کلی قابل اتکا هستند، اما نیاز به اصلاح یا توجه ویژه در بخشهای مشخصی دارند.

به عنوان مثال، یک شرکت خدماتی ممکن است گزارش مشروط دریافت کند اگر در برآورد بدهیهای معوق خود دقت کافی نکرده باشد، یا اگر اطلاعات برخی قراردادهای بلندمدت ناقص ارائه شده باشد. در این حالت، حسابرس توصیه میکند که مدیریت شرکت این موارد را اصلاح کند تا گزارش دوره بعدی بدون شرط صادر شود.

گزارش مردود

در گزارش مردود، حسابرس به این نتیجه میرسد که صورتهای مالی به طور کلی گمراهکننده و فاقد قابلیت اتکا هستند. این نوع گزارش میتواند تبعات سنگینی برای شرکت از جمله کاهش اعتبار، مشکلات بانکی و چالشهای حسابرسی مالیاتی به همراه داشته باشد.

برای مثال، اگر یک شرکت بازرگانی به دلیل ثبت نادرست درآمدهای فروش یا پنهان کردن بدهیهای خود، اطلاعات مالی غیرواقعی ارائه دهد، حسابرس گزارش مردود صادر میکند. این وضعیت میتواند باعث شود که سرمایهگذاران اعتماد خود را از دست بدهند و حتی بانکها از پرداخت وام به شرکت خودداری کنند.

عدم اظهارنظر

عدم اظهارنظر زمانی اتفاق میافتد که حسابرس به دلیل محدودیت در دسترسی به اطلاعات یا نبود شواهد کافی، قادر به ارائه نظر حرفهای نباشد. این نوع گزارش معمولاً نشانه ریسک بالا برای استفادهکنندگان است و میتواند نگرانیهای جدی درباره صحت اطلاعات مالی ایجاد کند.

به عنوان مثال، اگر یک شرکت فناوری اطلاعات، اسناد قراردادهای مهم خود را ارائه ندهد یا حسابرس نتواند اطلاعات مربوط به داراییهای ثابت شرکت را بررسی کند، حسابرس ممکن است از اظهار نظر خودداری کند. این گزارش هشدار میدهد که استفادهکنندگان باید در تصمیمگیریهای مالی خود احتیاط بیشتری داشته باشند و بدون دریافت اطلاعات کامل اقدام نکنند.

بند های گزارش حسابرسی و نقش آن ها

بند های گزارش حسابرسی مهم ترین بخش تحلیلی گزارش هستند. این بندها توضیح می دهند حسابرس چگونه به نظر نهایی خود رسیده و چه موضوعاتی از اهمیت ویژه برخوردارند.

در بسیاری از گزارشات حسابرسی، به ویژه در گزارش حسابرسی مشروط، بندهای شرطی و توضیحی نقش کلیدی در درک وضعیت واقعی شرکت دارند. این بندها ممکن است به موضوعاتی مانند:

- عدم رعایت برخی استانداردهای حسابداری

- محدودیت در رسیدگی

- ابهام در برآوردها

اشاره کنند.

انواع بند های گزارش حسابرسی

بند های گزارش معمولاً شامل بخش های زیر هستند:

- بند مقدمه که مسئولیت های مدیریت و حسابرس را مشخص می کند.

- بند محدوده حسابرسی که روش ها و چارچوب انجام حسابرسی را توضیح می دهد.

- بند نظر حسابرس که نوع گزارش را مشخص می کند.

- بندهای توضیحی یا شرطی که جزئیات مهم و اثرگذار را بیان می کنند.

درک درست این بندها برای استفاده صحیح از گزارش حسابرسی ضروری است.

گزارش حسابرسی شامل چه بخش هایی است؟

عنوان گزارش :عنوان گزارش اولین بخشی است که توجه خواننده را جلب میکند و مشخص میکند که سند ارائه شده، گزارش حسابرسی مستقل است. این بخش نشان میدهد که حسابرس بهصورت مستقل و مطابق استانداردهای حسابرسی نظر خود را ارائه کرده و اعتبار قانونی دارد.

مخاطب گزارش: در این قسمت مشخص میشود که گزارش برای چه کسی یا چه نهادی تهیه شده است؛ معمولاً سهامداران، هیئت مدیره یا سازمانهای نظارتی. تعیین مخاطب دقیق باعث میشود پیام گزارش به درستی به ذینفعان مرتبط منتقل شود و مسئولیتهای گزارش روشن گردد.

مقدمه :مقدمه شامل توضیح درباره مسئولیت مدیریت و حسابرس است. در این بخش بیان میشود که مدیریت مسئول تهیه صورتهای مالی است و حسابرس مسئول ارائه نظر حرفهای درباره صحت و انطباق آنها با استانداردهاست. مقدمه شفافیت نقشها و مسئولیتها را برای استفادهکنندگان گزارش تضمین میکند.

محدوده حسابرسی: این بخش روشها، معیارها و دامنه بررسی حسابرس را تشریح میکند. توضیح محدوده حسابرسی نشان میدهد که چه بخشهایی از صورتهای مالی بررسی شده و چه روشهایی برای جمعآوری شواهد و ارزیابی ریسکها به کار رفته است. این اطلاعات، اعتبار و قابلیت اتکای گزارش را تقویت میکند.

نظر حسابرس : بخش اصلی گزارش، جایی که حسابرس نتیجه نهایی خود را اعلام میکند: مقبول، مشروط، مردود یا عدم اظهارنظر. این نظر بر اساس شواهد جمعآوریشده و ارزیابی حرفهای حسابرس ارائه میشود و نشان میدهد که صورتهای مالی تا چه حد قابل اعتماد هستند.

بندهای گزارش حسابرسی : این بخش جزئیات و توضیحات مهم درباره یافتههای حسابرس را ارائه میکند، شامل بندهای شرطی، توضیحی یا تأکیدی. بندها به کاربران گزارش کمک میکنند تا مشکلات احتمالی، محدودیتها یا نکات حساس مالی را درک کنند و تصمیمهای مدیریتی و مالی آگاهانهتری اتخاذ کنند.

امضا حسابرس : امضا و مشخصات حسابرس یا مؤسسه حسابرسی، هویت صادرکننده گزارش را تأیید میکند و تضمین میکند که گزارش توسط یک متخصص مستقل و دارای صلاحیت صادر شده است. امضا همچنین مسئولیت حرفهای حسابرس را روشن میکند.

تاریخ گزارش : تاریخ صدور گزارش مشخص میکند که اطلاعات مالی تا چه زمان بررسی شدهاند و از چه تاریخی نظر حسابرس معتبر است. این بخش برای بررسیهای دورهای، تطبیق با صورتهای مالی بعدی و تصمیمگیریهای مالی حیاتی است.

نمونه گزارش حسابرسی و تحلیل ساختار آن

برای بسیاری از مدیران و حتی حسابداران، درک واقعی گزارش حسابرسی زمانی اتفاق می افتد که یک نمونه گزارش حسابرسی بررسی شود. مشاهده ساختار عملی گزارش، نحوه نگارش بند ها و نوع بیان نظر حسابرس، کمک می کند تا تفاوت میان انواع گزارش حسابرسی به صورت ملموس تری درک شود. نمونه گزارش حسابرسی نشان می دهد که حسابرس چگونه یافته های خود را به زبان رسمی، استاندارد و حقوقی بیان می کند و چگونه بند های گزارش حسابرسی می توانند پیام اصلی گزارش را منتقل کنند.

در یک گزارش حسابرسی استاندارد، ترتیب اجزا و نحوه نگارش اهمیت زیادی دارد، زیرا هر جمله می تواند بر برداشت استفاده کنندگان از وضعیت مالی شرکت اثر بگذارد. به ویژه در گزارش حسابرسی مشروط، نحوه تنظیم بند شرط نقش تعیین کننده ای در تحلیل گزارش دارد.

نمونه گزارش حسابرسی مستقل (خلاصه شده):

به سهامداران شرکت نمونه

صورت های مالی شرکت نمونه برای سال مالی منتهی به ۲۹ اسفند ۱۴۰۴ مورد رسیدگی این مؤسسه قرار گرفت. مسئولیت تهیه صورت های مالی بر عهده مدیریت شرکت و مسئولیت این حسابرسی بر عهده حسابرس مستقل است.

به نظر این مؤسسه، به استثنای آثار احتمالی موضوع مندرج در بند شرط زیر، صورت های مالی از تمام جنبه های بااهمیت، طبق استانداردهای حسابداری به نحو منصفانه ارائه شده است.

بند های گزارش حسابرسی در این نمونه شامل موارد زیر است:

- بند شرطی مربوط به ارزیابی نادرست موجودی کالا

- بند توضیحی درباره اقدامات اصلاحی مدیریت

- بند نظر حسابرس با عبارت «به استثنای»

این نمونه گزارش حسابرسی نشان می دهد که حتی یک ایراد مشخص می تواند نوع گزارش را از مقبول به گزارش حسابرسی مشروط تغییر دهد.

نقش گزارش حسابرسی در رسیدگی های مالیاتی

گزارش حسابرسی در فرآیندهای مالیاتی جایگاهی بسیار فراتر از یک سند معمولی دارد. سازمان امور مالیاتی از گزارشات حسابرسی به عنوان یکی از معتبرترین منابع برای ارزیابی صحت اطلاعات مالی استفاده می کند. زمانی که صورت های مالی یک شرکت به همراه گزارش حسابرسی ارائه می شود، مأمور رسیدگی با دید شفاف تری نسبت به وضعیت واقعی شرکت تصمیم گیری می کند.

وجود گزارش حسابرسی می تواند شدت اختلافات مالیاتی را کاهش دهد و از بروز تشخیص های سنگین جلوگیری کند. البته نوع گزارش اهمیت زیادی دارد؛ زیرا گزارش مشروط یا مردود معمولاً حساسیت رسیدگی را افزایش می دهد و نیاز به دفاع مالیاتی دقیق تری ایجاد می کند.

ارائه گزارش حسابرسی به سازمان امور مالیاتی باید تا سه ماه پس از مهلت ارائه اظهارنامه باشد و عدم رعایت این مهلت علاوه بر جریمهٔ ۲۰٪، احتمال برآورد درآمد توسط مأمور مالیاتی را افزایش میدهد

مهم ترین آثار گزارش در پرونده های مالیاتی عبارت اند از:

- افزایش اعتبار اطلاعات مالی نزد مأمور مالیاتی

- کاهش احتمال رد دفاتر

- تسهیل فرآیند رسیدگی

- کاهش ریسک جرایم و تعدیلات سنگین

- کمک به دفاع مالیاتی مستند و حرفه ای

به همین دلیل، بسیاری از شرکت ها گزارش حسابرسی را به عنوان ابزار مدیریت ریسک مالیاتی در نظر می گیرند.

در بسیاری از شرکت ها، گزارش حسابرسی به عنوان یک خروجی نهایی دیده می شود، در حالی که این گزارش حاصل یک فرآیند حرفه ای، چندمرحله ای و مبتنی بر قضاوت تخصصی حسابرس است. کیفیت گزارش حسابرسی مستقیماً به نحوه اجرای مراحل حسابرسی وابسته است و هرگونه ضعف در این مسیر می تواند منجر به صدور گزارش حسابرسی مشروط، افزایش ریسک های مالیاتی و حتی خدشه دار شدن اعتبار شرکت شود.

مدیرانی که شناخت دقیقی از فرآیند تهیه گزارش حسابرسی دارند، بهتر می توانند با حسابرس تعامل کرده و از بروز ایرادات تکرارشونده در گزارشات حسابرسی جلوگیری کنند. به همین دلیل، آشنایی با مراحل تهیه گزارش حسابرسی برای مدیران و حسابداران یک ضرورت مدیریتی محسوب می شود، نه صرفاً یک موضوع فنی.

مراحل تهیه گزارش حسابرسی به صورت اصولی

تهیه گزارش حسابرسی یک فرآیند تدریجی و مبتنی بر قضاوت حرفه ای است و به هیچ عنوان محدود به نوشتن یک متن نهایی نمی شود. کیفیت گزارش حسابرسی به میزان دقت در هر یک از مراحل حسابرسی بستگی دارد. اگر هر مرحله به درستی انجام نشود، نتیجه نهایی می تواند به گزارش حسابرسی مشروط یا حتی مردود منجر شود.

حسابرس در طول این فرآیند تلاش می کند شواهد کافی و قابل اتکا جمع آوری کند تا نظر نهایی او بر پایه مستندات محکم باشد. به همین دلیل، مراحل تهیه گزارش حسابرسی به صورت زنجیره ای به هم وابسته اند.

مراحل اصلی تهیه گزارش حسابرسی شامل موارد زیر است:

تهیه گزارش حسابرسی یک فرآیند چندمرحلهای است. برای تدوین یک گزارش استاندارد، این مراحل را به ترتیب انجام دهید:

- تعیین عنوان گزارش: عنوان باید نشاندهندهٔ نوع گزارش و استقلال حسابرس باشد.

- شناخت مخاطب: مشخص کنید گزارش برای چه افرادی یا نهادهایی (سهامداران، هیئتمدیره یا سازمانهای نظارتی) تهیه میشود.

- نگارش مقدمه: مقدمه باید تاریخ و دورهٔ تحت پوشش را مشخص کند و توضیحی کوتاه دربارهٔ موضوع و دامنهٔ گزارش بدهد.

- شرح مسئولیتهای هیئتمدیره: در این بخش مسئولیت تهیه و ارائهٔ صورتهای مالی توسط مدیریت و هیئتمدیره توضیح داده میشود.

- شرح مسئولیت حسابرس: حسابرس وظیفه دارد با رعایت استانداردهای حسابرسی نظر حرفهای خود را دربارهٔ صحت و انطباق صورتهای مالی ارائه دهد.

- بیان اظهار نظر حسابرس: اظهار نظر باید با یکی از عبارات «مقبول»، «مشروط»، «مردود» یا «عدم اظهارنظر» مشخص شود.

- بیان مسائل کلیدی حسابرسی (Key Audit Matters): در صورت وجود، موضوعات بااهمیتی که اثر زیادی بر صورتهای مالی دارند و توجه خاص کاربر را میطلبند در این بخش توضیح داده میشوند.

- امضا و مهر حسابرس یا مؤسسه: امضا و مهر هویت و مسئولیت حرفهای حسابرس را تأیید میکند.

- درج تاریخ گزارش: تاریخ نشان میدهد اطلاعات مالی تا چه زمانی بررسی شدهاند و از چه تاریخی نظر حسابرس معتبر است.

هرچه این مراحل دقیق تر انجام شوند، گزارشات حسابرسی از اعتبار بالاتری برخوردار خواهند بود.

اشتباهات رایج مدیران در برخورد با گزارش حسابرسی

بسیاری از مدیران پس از دریافت گزارش حسابرسی، تنها به نوع گزارش توجه می کنند و تصور می کنند اگر عنوان گزارش «مقبول» باشد، دیگر نیازی به بررسی دقیق محتوای آن وجود ندارد. این در حالی است که پیام اصلی گزارش حسابرسی معمولاً در بند های گزارش حسابرسی نهفته است، نه در عنوان آن.

حتی در گزارشات حسابرسی مقبول نیز ممکن است بندهای توضیحی مهمی وجود داشته باشد که بی توجهی به آن ها در سال های بعد منجر به صدور گزارش حسابرسی مشروط شود. برخورد حرفه ای با گزارش حسابرسی مستلزم تحلیل دقیق، اقدام اصلاحی و استفاده از نظر مشاوران متخصص است، نه صرفاً بایگانی گزارش در پرونده شرکت.

بسیاری از مشکلات مالی، مالیاتی و اعتباری شرکت ها نه به دلیل صدور گزارش حسابرسی، بلکه به دلیل برخورد نادرست مدیران با آن ایجاد می شود. برخی مدیران پس از دریافت گزارش، تنها به نوع گزارش توجه می کنند و از محتوای بند های گزارش حسابرسی غافل می شوند، در حالی که پیام اصلی گزارش دقیقاً در همین بندها نهفته است.

بی توجهی به گزارش حسابرسی مشروط و عدم اصلاح ایرادات مطرح شده، می تواند در سال های بعد مشکلات بزرگ تری برای شرکت ایجاد کند. برخورد حرفه ای با گزارش حسابرسی نیازمند تحلیل، اقدام اصلاحی و برنامه ریزی است.

رایج ترین اشتباهات مدیران عبارت اند از:

- نادیده گرفتن بند شرط در گزارش حسابرسی مشروط

- تمرکز صرف بر عنوان گزارش و بی توجهی به جزئیات

- استفاده نادرست از گزارش حسابرسی در پرونده مالیاتی

- تأخیر در اصلاح ایرادات شناسایی شده

- عدم مشورت با متخصص پس از دریافت گزارش

شناخت این اشتباهات، نقش مهمی در استفاده صحیح از گزارش حسابرسی دارد.

راهکارها برای جلوگیری از اشتباهات

برای رفع خطاهای رایج مدیران در برخورد با گزارش حسابرسی، اقدامات زیر توصیه میشود:

– پیش از آغاز حسابرسی، کنترلهای داخلی و ثبتهای مالی را بازبینی و اصلاح کنید تا ایراداتی مانند ذخیرهٔ ناکافی مالیات یا اشتباه در ثبت درآمدها برطرف شود.

– در طول حسابرسی، اسناد و اطلاعات را بهصورت کامل و شفاف در اختیار حسابرس قرار دهید؛ عدم همکاری و مخفی کردن اطلاعات میتواند به عدم اظهارنظر یا گزارش مردود منجر شود.

– پس از دریافت گزارش، بندهای شرطی و توضیحی را بهدقت مطالعه کنید و با مشاوران مالیاتی و حسابرس خود برای رفع ایرادات مطرحشده برنامهریزی کنید. اصلاح بهموقع این بندها از صدور گزارش مشروط یا مردود در سالهای بعد جلوگیری میکند.

– از نرمافزارهای حسابداری معتبر و استاندارد برای ثبت و نگهداری دادههای مالی استفاده کنید و بهطور منظم با حسابرس مستقل در ارتباط باشید.

جدول مقایسه انواع گزارش حسابرسی و پیامدهای آن

درک تفاوت انواع گزارش حسابرسی زمانی کامل می شود که اثر هر نوع گزارش بر وضعیت شرکت به صورت مقایسه ای بررسی شود. جدول زیر به صورت خلاصه پیامدهای هر نوع گزارش حسابرسی را نشان می دهد.

| نوع گزارش | وضعیت صورتهای مالی | دلایل صدور | پیامد برای شرکت | اقدامات پیشنهادی |

|---|---|---|---|---|

| مقبول (بیقید و شرط) | صورتهای مالی طبق استانداردهای حسابداری تهیه شده و مغایرت بااهمیت ندارد | رعایت کامل اصول حسابداری و افشای کامل اطلاعات | افزایش اعتماد سرمایهگذاران و بانکها | ادامهٔ رویههای فعلی و تقویت کنترلهای داخلی |

| مشروط | ایرادات محدود ولی بااهمیت وجود دارد | محدودیت در دسترسی به اطلاعات یا عدم رعایت جزئی استانداردها | نیاز به اصلاح و پیگیری؛ افزایش حساسیت نهادهای نظارتی | اصلاح ایرادات ذکرشده، تکمیل اسناد و همکاری بیشتر با حسابرس |

| مردود | مغایرتهای اساسی و گمراهکننده در صورتهای مالی | عدم رعایت استانداردها، ثبت نادرست درآمدها یا پنهانسازی بدهیها | کاهش شدید اعتبار، احتمال محرومیت از تسهیلات بانکی | بازنگری کامل سیستم حسابداری و مالی، ارائه صورتهای مالی اصلاحشده |

| عدم اظهارنظر | محدودیت اطلاعات و نبود شواهد کافی | عدم ارائه اسناد کافی یا محدودیت در دامنه حسابرسی | ریسک بالا برای ذینفعان؛ نگرانی نسبت به صحت اطلاعات | فراهم کردن اطلاعات و اسناد لازم، رفع محدودیتها و همکاری کامل با حسابرس |

سؤالات متداول درباره گزارش حسابرسی

گزارش حسابرسی چند سال اعتبار دارد؟

گزارش حسابرسی معمولاً مربوط به یک دوره مالی مشخص است و اعتبار آن به همان دوره محدود می شود. با این حال، در امور بانکی و مالیاتی ممکن است گزارش حسابرسی سال های قبل نیز به عنوان سابقه مورد بررسی قرار گیرد.

آیا گزارش حسابرسی مشروط قابل اصلاح است؟

بله. در بسیاری از موارد، با رفع ایرادات مطرح شده در بند های گزارش حسابرسی و اصلاح صورت های مالی، امکان بهبود وضعیت گزارش در دوره های بعد وجود دارد.

تفاوت گزارش حسابرسی مقبول و مشروط چیست؟

در گزارش مقبول، صورت های مالی بدون ایراد بااهمیت تأیید می شوند، اما در گزارش حسابرسی مشروط، ایراداتی وجود دارد که اگرچه فراگیر نیستند، اما باید جدی گرفته شوند.

آیا گزارش حسابرسی برای دریافت وام بانکی ضروری است؟

در بسیاری از بانک ها، ارائه گزارش حسابرسی معتبر یکی از شروط اصلی بررسی تسهیلات برای شرکت هاست، به ویژه برای مبالغ بالا.

گزارش حسابرسی تنها یک سند بایگانی شده یا الزام قانونی نیست، بلکه یکی از مهم ترین ابزارهای تحلیل وضعیت مالی و ارزیابی ریسک های مدیریتی، مالیاتی و اعتباری شرکت ها به شمار می رود. شناخت دقیق انواع گزارش حسابرسی، تحلیل درست بند های گزارش حسابرسی و درک تفاوت گزارش حسابرسی مقبول و گزارش حسابرسی مشروط، به مدیران کمک می کند تصمیم های آگاهانه تری اتخاذ کنند.

گزارشات حسابرسی شفاف و اصولی می توانند اعتماد سرمایه گذاران، بانک ها و سازمان امور مالیاتی را افزایش دهند و از بروز چالش های پرهزینه جلوگیری کنند. برخورد حرفه ای با گزارش حسابرسی، به ویژه در مواجهه با گزارش حسابرسی مشروط، نشانه بلوغ مدیریتی و مالی یک کسب وکار است و نقش تعیین کننده ای در پایداری و رشد آن دارد.